Depuis quelques temps, toutes les compagnies aeriennes se sont mise a redecoller, sous l'effet de

la baisse du cours du brut, de la bonne tenue du traffic premium et des volume en cargo.

Un donnee interessante, pres de 6% du capital de AF est actuellement shortee (attention - a ne pas

confondre avec les positions VAD en SRD des petits porteurs). Je ne vais pourtant pas me positionner

sur AF mais plutot sur IAG.

Les chiffres de cette derniere (fusion BA et Iberia) ont plutot bien ete recus la semaine passee et

la fin du conflit avec les syndicats avant-hier donne la voir libre pour une reappreciation du

titre. Un autre facteur de support est la part plus importante de titre shortes - pres de 8%.

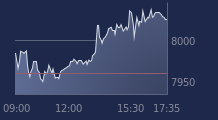

AF: 12.205

IAG: 246p

Stoxx 50 Futures: 2879

CAC40:3989

Bonjour alpha,

Tes recherches et infos très fouillés sont l'idéal avant de se placer, très bonnes approches.

Instructif aussi, le comportement des valeurs similaires avant et après une new, et ou s'être

placé.

Cependant sans critique, le bénef en % short même important représente quoi en MONTANT €. ?

sur quel durée moyenne ?

Simplement pour comparer avec une transaction classique, réalisée à tres court terme.

Antares,

C'est 6% du capital qui est techniquement "on loan", c'est-a-dire prete principalement par des

investisseurs institutionnels aux short-sellers via le "prime broker desk" des banques

d'investissement. En echange, les institutionnels recoivent une fee de l'ordre du Libor ou

Euribor.

De fait, beaucoup de preteurs sont des index-trackers pour qui la performance absolue importe peu.

Le Libor leur permet de suporter les couts d'administration, l'autre source de revenus etant la

commission de gestion generalement tres basse.

Dans le cas de AF (tout comme celui de BA de memoire), il faut toutefois avoir a l'esprit que la

societe a emis des convertibles il y a deux ans je crois, donc une partie de ces titres en pret

representent un arbitrage qui ne se denouera qu'a la convertion - id est ne representent pas une

approche directionnelle.

Le reste de ta question sur les "benefices" n'est pas tres clair ou - excuse-moi d'avance - non

pertinente.

AF publiera jeudi matin avec une conf call l'apres-midi.

Sinon, oui, c'est mon approche, de fouiller l'info, l'analyser, la comparer et anticiper les

effets qu'elle puisse avoir. Cela me reussit, sans fausse modestie, particulierement dans les

marches sans tendance.

Alpha, bravo tu maitrises tes opérations.

Ma question ? démontrer peut-être que les produits DERIVES (barrière désactivante, perte avec

le temps) accentuait le risque de perte . Et avec ces produits par mesure de précaution

l'investissement est limité,

- exemple 3000 en produits dérivés bénéf 10% = 300 de bénéf.

- investissement classique sur action 6000 bénéf 6% = 600 de bénef. sans risque de grosse perte,

et beaucoup moins de risque de manipulation des cours et ceci sans être schotché à un écran.

Mais chacun sa technique avec ses moyens.

Antares,

Je ne comprends pas bien ce que les produits derives ont a faire avec le fait que 6% du capital de

Air-France est emprunte.

Les institutionnels shortent les titres de deux manieres essentiellement.

Ils appellent leur prime broker et demande s'ils peuvent emprunter les titres. Il y a des titres a

emprunter pour autant qu'ils y a des actionnaires qui acceptent de preter leurs titres. S'il y a

beaucoup d'actionnaires qui ont deja prete leurs titres, alors il est plus difficile de se procurer

de nouveaux titres a emprunter, et la prime a payer pour l'emprunt peut grimper bien au dela du

Libor / Euribor que je mentionnais precedemment. Pour des small caps, il n'est pas rare de payer 5%

par an pour emprunter des titres. Enfin, certains titres ne peuvent tout simplement pas etre

empruntes pour des raisons sur lesquelles je ne m'etendrais pas.

A supposer que des titres soient disponibles. Le prime-broker entrent un contract d'emprunt avec

l'institutionnel actionnaire (tout est evidemment formate, quai standardise). Deux mechanismes sont

disponibles:

Soit le prime-broker entre un contract de pret avec le short-seller, qui vend dans le marche les

titres. Il vend bien evidemment par le biais du prime-broker qui lui a trouve les titres.

Soit le prime-broker ecrit a la vente un contract CFD (produit derive) avec le short-seller et se

couvre en vendant dans le marche les titres qu'il a emprunte. L'avantage du CFD est qu'il n'y a

pas de droit au timbre paye par le client lors du rachat de la position vendeuse. Il y a d'autres

avantages notamment en matiere de declaration.

De retour a ta question, on ne sait pas comment les 6% ont ete atteint, qu'elle prise de risque

elle soutend (example: arbitrage avec la convertible = aucun; position LONG Lugthansa SHORT

Air-France = faible) c'est comme si on allait demander a chacun des gestionnaires d'expliquer leur

position, le pourquoi du comment. Avoir 1% en position longue dans Air-France est en fait

probabelement plus risque en valeur absolue que d'etre leverage simultanemment a 5x avec 5% de

position longue dans Lufthansa et 5% de position short dans Air-France

OK, je passe trop de temps a ecrire, je vais arreter la.

OK OK Alpha, n'allons pas plus loin, c'était juste afin de compter nos billes en fin d'année,

en utilisant produits dérivés et ou transactions simples sur actions, ces dernières ayant ma

préférence.

Chacun sa méthode, le principal est de débusquer les valeurs porteurse de bénéf. Merci.

OK Antares, no blemes, simplement je ne connais pas ton niveau d'experience, d'ou la longue

reponse sur l'emprunt de titres.

Mais inversemment, donne nous, a nous les lecteurs avises du forum, des idees d'investissement ou

de trades a quelques semaines, avec un outline de valorisation et de catalyste.

Merci.

Les resultats sont tombes ce matin, plus ou moins en lilgne a quelques cacaouetes pres.

En revanche le Management tient un discours plus prudent que ses concurrents BA-Iberia et dans une

moindre mesure Lufthansa sur les perspectives 2011 et passe le dividende. La reevaluation de la

participation dans Amadeus a certainement aide.

Achat a l'ouverture sur le bid 247.05 de International Consolidated Airlines Group, qui se traite a

des multiples quelques peu plus eleves mais avec une bien meilleur visibilite a mon avis.

IAG: 247.05 - 247.65

AF: 1205.3 - 1208.7

LHA: 1566 1571

EURO 50 Futures:2883

CAC40 FUTURES:4001

loupé hier après midi à 11.80 pour cours à 11.85 qui a monté rapidement.

Salut Antares,

En etant patient, tu devrais pouvoir etre attrapper AF-KLM a ton prix.

Je pense que le secteur aerien cote en Bourse hors low-cost devrait rattrapper son retard avec des

forward bookings solides, la fin de la chevauchee fantastique des cours du petrole sur les mois a

venir, un mix positif (traffic business - il n'y a qu'a voir les performances des hotels milieux

et haut de gamme et des agence de locations de voiture) et des hausses de capacite mieux

controllees.

Le probleme que j'ai avec AF, c'est le niveau de la dette, le faible niveau des marges en

comparaison avec Lufthansa et BA-Iberia (le cout du personnel en % des revenus est bien superieur)

et une competition low-cost qui a encore des parts de marches a gagner en France sur le trafic

horizontal et short-haul (ce qui est egalement le cas de Lufthansa mais dans une moindre mesure en

raison de l'existence de AirBerlin).

Je pense en revanche que Ryanair et EasyJet vont sous-performer les compagnies nationales, car plus

orientees sur le traffic loisir short-haul et plus dependentes des depenses de poches (le Coca-Cola

a €5 dans l'avion = 5%-10% du prix de la place hors taxe d'aeroport) comme la demontre le recent

profit warning de EZJ.

C'est bien ma chance, achat de British Airways le Jeudi matin, nouvelle eruption volcanique le

samedi qui suit.

Je vais ressortir le dossier de l'annee derniere avec les gagnants / perdants. Dans les grands

gagnants, n'oubliez pas Eurotunnel ainsi que la societe de ferry dont le nom m'echappe et qui est

cotee en Irelande.

Bonjour alpha,

Point maintenu mon ordre sur AF, la descente "programmée" du CAC, éruption ou pas, ne pouvait

pas porté les cours vers le haut.

UBS a change sa recommendation sur AF-KLM, de vendre a neutre. Je suis personnellement positif sur

les companies aeriennes nationales, et au sein du secteur, positif sur British-Airways-Iberia,

neutre sur AirFrance KLM, et prudent sur les low-costs.

Ryanair a sorti de beaux resultats ce matin, mais a fortement tempere l'enthousiasme des analystes

sur ses perspectives 2011. Priorite pour la societe: hausse des tarifs, baisse des capacites

(historique) et aggressivite accrue sur la France et l'Allemagne. Le titre en baisse de

6% ce matin.

Lien

reuters:

http://uk.reuters.com/article/2011/05/23/uk-ryanair-idUKTRE74M0IP20110523

Long sur BritishAirways- Iberia.

Antares,

Evidemment, si le marche descend, le marche descend, et s'il monte, il monte. Et s'il borne, il

borne. Et s'il y a des cendres en Islande et que l'espace aerien a un risque d'etre ferme, ben

oui, ca pese sur les titres lies au tourisme le jour ou la cotation reprend.

http://www.bloomberg.com/news/2011-05-23/ryanair-expects-similar-profit-this-year-on-fuel-slower-tra

ffic-growth.html

Ryanair Holdings Plc (RYA) will cut capacity for the first time in its history next winter as fuel

costs threaten to render dozens of routes unprofitable, ending decades of growth that made it

Europe’s No. 1 discount airline.

Ryanair fell the most in 20 months in Dublin trading after Chief Executive Officer Michael O’Leary

said he’d ground 80 of 300 jets and lay people off for the low season starting in October. Even

with a 12 percent fare increase he forecasts net income no higher than last year’s 401 million

euros ($563 million) -- or 18 percent less than estimated by analysts.

“It’s the first time ever that we’ll go negative on traffic,” O’Leary said in an

interview. “We take delivery of 50 aircraft this winter so instead of running around trying to

open up new bases and routes in November and December we’ll sit them on the ground. With higher

oil prices it makes no sense.”

Ryanair has transformed the European airline industry since O’Leary took over in 1990 after

studying the growth of Southwest Airlines Co. in the U.S., offering flights between cities never

previously served by air and luring passengers from established carriers with bargain-basement fares

and a no-frills service. More recently, the CEO signaled plans to attract higher-paying flyers after

exhausting opportunities to lift sales by charging for everything from checked bags to credit-card

bookings.

Wiped Out

The winter cuts mean passenger growth for the year that began on April 1 will be limited to about 4

percent, half last year’s pace, O’Leary said. Benefits from the service reductions and a fare

hike to be implemented after rivals imposed fuel surcharges will he wiped out as per-passenger

operating costs jump 13 percent on an anticipated 350 million-euro increase in the Dublin-based

carrier’s kerosene bill, he said.

Some pilot, cabin crew and engineering positions may be cut to allow for the reduced flying

requirement, O’Leary said at a briefing in London. The carrier typically offers three months’

unpaid leave when it needs to reduce headcount, and many of the people who take it don’t actually

return, he said.

“They are still going to be growing but at a much slower rate,” said Brian Devine an analyst at

NCB Stockbrokers Ltd. in London. “They were going to hit a boundary eventually but it’s happened

a bit sooner than people might have expected.”

Analysts had predicted adjusted net income of 490 million euros for the fiscal year that began on

April 1, according to the mean of 16 estimates compiled by Bloomberg.

Shares Tumble

Ryanair, founded in 1985 and transformed into a discount carrier five years later, fell as much as

8.4 percent to 3.25 euros, the biggest drop since July 27, 2009, based on closing prices, and was

trading at 3.36 euros as of 12:45 p.m. in the Irish capital, taking the stock’s slump this year to

11 percent.

Other European airlines also declined amid concern that a volcanic eruption in Iceland will ground

flights. EasyJet Plc (EZJ) dropped as much as 6.3 percent and International Consolidated Airlines

Group SA, parent of British Airways, fell 4.1 percent.

Luton, England-based EasyJet, Europe’s second-biggest low- cost airline, is also moving away from

a purely discount model as CEO Carolyn McCall seeks to attract business travelers by offering

flexible fares and selling tickets to corporate clients using dedicated sales teams rather than

purely via its website.

Ryanair’s sales rose 21 percent to 3.63 billion euros in the year ended March 31, while passenger

numbers reached 72 million. The airline had a charge of 26.1 million euros from disruption caused by

another volcanic eruption last April.

Economy, Austerity

Net income jumped 26 percent excluding the one-time item, Ryanair said in a statement, beating

estimates from analysts, who predicted earnings would rise 20 percent to 383 million euros,

according to data compiled by Bloomberg News.

Annual profit this fiscal year will be “similar” to last year’s level as higher fares serve

only to finance the higher fuel bill and costs from flying longer routes, O’Leary said, adding

that he “remains concerned” about the impact of sluggish economies, austerity measures and low

consumer confidence.

Capacity and network growth will kick in again for the next northern summer, according to O’Leary.

While Ryanair cuts seats each winter compared with preceding months as demand for travel wanes, it

has previously always shown year-to-year expansion.

“Wait until March and April,” he said. “There will still be strong growth next summer but

trying to open up new routes with high oil prices is stupid in the winter.”

Ryanair may still add planes to meet longer-term growth plans beyond 2016, O’Leary told

journalists, and will have accumulated “a bundle of cash” for the next order. The number of

bases will still increase to about 50 from 44 this fiscal year.

Areas such as Eastern Europe and Turkey provide scope for expansion at Ryanair, which will have a

fleet of 300 planes by the end of March 2012, up 28 from last year, though its success has attracted

new airlines to the marketplace and prompted established carriers to focus more on costs, NCB’s

Devine said.

Bonjour Alpha,

Bien tes moultes infos, et on te remercie. Mais "EVIDEMMENT" que tu cites, n'est peut-être pas,

pris en compte par tout le monde, puisque l'on ''encaisse des pertes".

Mon but c'est d'éviter ces dernières, en gérant l'évènement du moment,

sans noyer le poisson par x explications comme le font des conseillers qui ne recommandent

quasi-jamais de vendre.

Et de débusquer des valeurs, stables, mieux "haussières", dans la tourmente,

pour faire mieux que 1 pas en avant, 2 en arrière, ou l'inverse..

Antares,

Bien sur que pour gagner de l'argent, il faut d'abord eviter d'en perdre.

Ayant dis cela, ce qui est tout de meme remarquable sur le secteur aerien hier, c'est que les

valeurs US ont perdu entre 1% et 2% hier - ce qui ne semble pas beaucoup au regard du Beta des

companies aeriennes alors que les valeurs europeennes ont perdu entre 4% et 5%.

Il est facile d'en deduire l'impact du nuage Islandais en approche technique.

Ou tu peux prendre une vue analytique, AF perd €35m/jour avec une fermeture totale, la market cap

a chute de €140m hier.

Mon approche etant comme toujours Long - Short neutral , je suis relativemment immunise contre les

baisses & hausse generales de marches (mon P&L a baisse de 0.5% hier - en grande partie a cause de

IAG) et suis beaucoup plus sensible aux mouvements specifique des titres - a la recherche de Alphas.

En fait, les marches sans tendance sont ceux que je prefere. Je n'ai pas a ecouter les

pleurnicheries des grecs ou decrypter les propos ("reprofiling" de la dette) de tel ou tel

Ministre des Finances europeens.

Ce que veut le marche en ce moment, ce sont des Essilors, des Sodexos, des Danones, des valeurs de

croissance a) structurelle et b) positionnees mondialement. Quitte a payer un PEG de 1.5 - 2.0x.

Short ouvert il y deux jours sur Marks & Spencer a 400p:

http://uk.advfn.com/cmn/fbb/thread.php3?id=9589623

Alphahunter

Exact alpha, vue objective,

aussi peut-être pour le bon choix de valeur U.S. plus porteuses de P.V.

Juste Antares, je dois avouer que lorsque je vois le smooth ride des indices boursiers US - a

comparer avec nos girouettes Europeennes - je me dis que je devrais peut-etre mettre mes oeufs

la-bas, prendre une couverture $ et adopter une position Net Long a 50%. Je passerais moins de

temps a la Bourse.

Alpha tu sais sans doute, achat en devises € avec un $ faible, et vente en $ fort, te permet

d'optimiser ton bénef. mais il faut viser juste. Deux parfaites réussites l'an dernier avec GOO

et APPLE.

IBM egalement.

Ce que je veux dire, c'est que 40% des profits des societes du Dow sont realises a l'etranger. La

depreciation du $ est evidemment positive pour ces boites, mais pour le detenteur d'actions base en

Europe, le gain sur les cours peut-etre elimine par la perte sur le taux de change. Ainsi, je ne

suis pas certain que le DOW ou le SPX , exprime en € aient surperforme le DAX.

C'est au moment des turning points sur les devises que les opportunites et accidents arrivent, les

marches actions prenant 6 mois a s'ajuster (en raison de l'inertie, les couvertures de changes

mises en place par les societes etc,...). Par exemple la correlation entre l'ADR de TOTAL (valeur $

par excellente) et Exxon a ete remarquable, jusqu'au moment ou l'Euro a decroche. Cela s'applique

egalement a Shell ADR.

Ca ete long, mais IAG.LN (British Airways - Iberia) est a un cheveux du cours d'achat a 244p en

cloture. Outre la chute des cours du brut, Virgin Airways a annonce une greve ce qui ne manquera

d'aider BA sur la tres profitable route nord-atlantique.

Lufthansa a fait moins bien sur la periode (€14.50) tandis que Air-France KLM a proprement chute

de 15% €10.08, sans que je percoive la raison de la sous-performance de AirFrance par rapport a

Lufthansa.

Le CAC A 3788

Je reste en long sur IAG cote a Londres.

http://www.ft.com/cms/s/0/d58a65d0-b9c8-11e0-8171-00144feabdc0.html

IAG a publie de bons resultats ce vendredi, et bien meilleurs encore en comparaison avec ceux

catastrophique de AF-KLM et dans un moindre mesure de Lufthansa. Le titre a finit en hausse de 2% a

237p.

Depuis l'achat:

IAG - 4%

AF: -29%

LHA: -10%

CAC40: -8%

EURO50:-7%

Bien que n'ayant pas realise de profit en valeur absolue, je vais cloturer la position dans les

jours qui viennent car les analystes ne manqueront pas de souligner des opportunites d'arbitrage

au sens du secteur. En outre le titre a fortement resiste - a juste raison au vu des resultats - en

depit de son Beta eleve et sensibilite au cycle economique. Un des drivers est la forte progression

des booking premium (e.g. business et first class) et la bonne tenue du marche New-York-Londres

(banquiers).

Avec les premieres vagues de licenciements annoncees sur la City qui suivent les faibles resultats

des banques d'investissements en general, les difficultes chroniques de Iberia, la bonne

performance du titre au reste du secteur et du marche et l'arret de la baisse du cours du petrole

(une de mes hypothese lors de mon achat initial), je ne serais pas surpris que le cours viennent

sous pression ou devienne l'objet de trading - qui n'est pas mon fort. Pour garder le portefeuille

Long-Short equilibre, le dois trouver des opportunites de reinvestissement.

Je lirais avec interet les idees a 30%+ sur l'annee que Antares a evoque lorsqu'il les nommera.

CAC40: 3672

Stoxx50:2670

AF: 8.42

LHA: 14.05

Bonsoir Alpha, je manque un peu de temps surtout pour développer mes arguments qui en plus, sont

plombés par le rappel de l'amf.

Je pense qu'avec la dégringolage de ce jour, tu vois des opportunités, mais mon idée est

d'attendre encore des plus bas, correspondant aux supports MAJEURS des valeurs retenues avec des

fondamentaux évalués sur les sites

et, non vérifiés anlysés disséqués sur les carnets de commande et les bilans. Sachant que ces

derniers peuvent contenir des postes difficiles à cerner comme les provisions, les valeurs

mobilières ou immobilières après amortissements.

-Déjà ZODIAC acheté à 52.46; ce matin à 61+16% et je vise 70 voir 72 total +30%

-SECH acheté à 17.88 support env; 15.50 devrait rejoindre ancien support 18.30 et 20 et à plus

long terme bien au delà , les 30% en partant de ce jour y seront....

- ALTEN vendu sur stop, ENFIN piègé sur mon stop, grande meche à la baisse pour aller chercer mon

stop, je verrais vers un support de 24 pour viser 31

-ALSTOM peu toucher son support env. 34.30 pour viser 45.

et d'autres ...

Bien sûr le facteur temps est imprévisible mais MT/LT est envisageable à moins d'une rescession

....

Et pas d'achat, avant que le jeu se calme, en essayant de déterminer le point bas du CAC