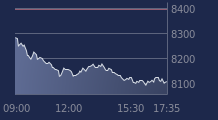

(BFM Bourse) - L'action Solocal Group, ex-PagesJaunes, ne cote plus que 0,84 euro ce jeudi sur le marché parisien, représentant une baisse de près de 50% par rapport au cours de Bourse enregistré la veille à la clôture, après l'annonce d'une augmentation de capital de 440 millions d'euros.

L'opération comprend une tranche avec maintien du droit préférentiel de souscription (DPS) pour un montant de 361,62 millions d’euros et une augmentation de capital réservée pour un montant de 78,75 millions d’euros.

Elle est entièrement souscrite ou garantie par apport en numéraire par certains actionnaires, investisseurs et intermédiaires financiers : la société holding Mediannuaire Holding SAS (MDH), les investisseurs institutionnels Paulson, Amber, Boussard & Gavaudan, Credit Suisse et Praxient, ainsi que Morgan Stanley, BNP Paribas. Enfin, en plus de l’engagement de souscription de MDH, deux des principaux actionnaires de Solocal Group, DNCA Finance et Edmond de Rothschild AM, se sont également engagés à souscrire leur DPS.

L’augmentation de capital avec maintien du DPS entraînera la création de 723 242 416 actions nouvelles au prix unitaire de 0,50 euro représentant un produit brut, prime d’émission incluse, de 361,62 millions d’euros.

Chaque actionnaire de Solocal Group recevra 1 DPS pour chaque action enregistrée comptablement sur son compte-titres à l’issue de la journée comptable du 14 mai 2014.

Le prix de souscription des actions nouvelles a été fixé à 0,50 euro par action (soit 0,20 euro de nominal et 0,30 euro de prime d’émission), 5 DPS permettant de souscrire à 13 actions nouvelles à titre irréductible.

La période de souscription des actions nouvelles débute aujourd'hui et s’achèvera le 28 mai 2014 à l’issue de la séance de Bourse. Durant cette période, les DPS seront négociables et cotés sur le marché réglementé d’Euronext à Paris (code ISIN FR0011897172). Les DPS qui ne seront pas exercés avant la fin de la période de souscription, soit avant la fin de la séance de bourse du 28 mai 2014, deviendront automatiquement caducs.

Le règlement-livraison et l’admission aux négociations sur le marché réglementé d’Euronext à Paris des actions nouvelles sont prévus pour le 6 juin 2014.

Les fonds levés lors de l’opération seront utilisés pour effectuer le remboursement partiel anticipé au pair de la dette bancaire de la Société à concurrence de 400 millions d’euros.

Ce remboursement anticipé intervient dans le cadre du plan de sauvegarde financière accélérée homologué par le Tribunal du Commerce de Nanterre le 9 mai 2014 et qui prévoit, en outre, une extension de la date de maturité de la dette bancaire de septembre 2015 à mars 2018, avec une faculté d’extension supplémentaire (sous certaines conditions) à mars 2020.

Recevez toutes les infos sur SOLOCAL GROUP en temps réel :

Par « push » sur votre mobile grâce à l’application BFM Bourse

Par email