(CercleFinance.com) - GDF Suez a procédé hier à une émission obligataire de 2,5 milliards d'euros en quatre tranches.

La première tranche de 500 millions d'euros à maturité 2017 porte un coupon de 0%, la seconde tranche de 750 millions à échéance 2022 un coupon de 0,5%, la troisième de 750 millions d'euros à maturité 2026 un coupon de 1% et la dernière de 500 millions d'euros à maturité 2035 un coupon de 1,5%.

En moyenne, l'émission porte donc un coupon de 0,75% pour une maturité de 9,8 ans.

Dans son communiqué, GDF Suez précise que les niveaux de coupon pour chaque tranche sont les plus bas atteints sur ces maturités en euros.

Pour Gérard Mestrallet, cette opération a permis au groupe 'de sécuriser ses besoins de refinancement dans des conditions de marché exceptionnellement favorables sur la zone euro'.

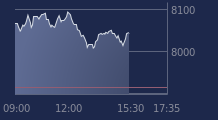

L'action GDF Suez a ouvert sur une note stable jeudi à la Bourse de Paris, affichant un cours légèrement inférieur à 19 euros.

Copyright (c) 2015 CercleFinance.com. Tous droits réservés.

Recevez toutes les infos sur ENGIE en temps réel :

Par « push » sur votre mobile grâce à l’application BFM Bourse

Par email