(BFM Bourse) - Le fameux rallye de fin d'année n'a pas eu lieu. Les investisseurs n'ont pas été assez sages pour avoir reçu un portefeuille verdoyant en guise de cadeau de Noël. Comptent-ils sur "l'effet janvier" pour se rattraper et oublier un difficile exercice boursier 2022?

Effet calendaire moins connu que le "rallye de Noël" ou le "Mark Twain effect", l'effet janvier veut que les petites capitalisations surperforment les poids lourds de la cote lors du premier mois de l'année. Un phénomène qui s'explique notamment par le "window dressing" des gérants et l'optimisation fiscale des particuliers.

Cet effet a été repéré en 1942, lorsque le banquier d'affaires Sidney B. Wachtel a constaté que, depuis 1925, les petites actions avaient surperformé le marché en général au mois de janvier, la plupart des disparités se produisant avant le milieu du mois.

Comment l'expliquer? Il existe plusieurs hypothèses mais pas réellement de théories vérifiées. L'hypothèse la plus courante est que les investisseurs individuels, sensibles à l'impôt sur le revenu et qui détiennent de manière disproportionnée de petites actions, liquident certaines positions perdantes pour des raisons fiscales en décembre. En effet, certains investisseurs individuels choisissent de vendre les actions qui ont le moins bien marché sur l'année fiscale pour prendre acte de leur moins-value et payer ainsi moins d'impôt. Quitte à racheter ensuite les mêmes actions pour repartir sur un cours plus bas en janvier. En particulier dans les pays où on peut reporter ses moins-values sur plusieurs années. Mais l'effet janvier a pu être observé dans des pays où l'année fiscale ne se termine pas au 31 décembre.

Il y a certainement donc aussi un aspect financier et psychologique avec le passage du Nouvel An. En fin d'année, les dépenses se cumulent avec les fêtes. Certains épargnants vont donc piocher dans leur bas de laine. Puis, avec le 13ème mois et les primes de fin d'année, ils vont se remettre à épargner et à miser en Bourse en janvier. Avec un "effet bonne résolution" pour s'occuper davantage de ses investissements.

"Le rééquilibrage des portefeuilles des gérants est un autre facteur potentiel de l'effet janvier. Il a été dit que les gestionnaires de portefeuilles "habillent leurs portefeuilles" en vendant des positions plus risquées à la fin de l'année civile, souvent des sociétés à plus petite capitalisation, avant de réaffecter ces fonds à des titres tout aussi risqués (les fameuses "smallcaps" notamment) en début d’année" explique John Plassard, directeur adjoint des investissements chez Mirabaud.

Si la manœuvre s’apparente à celle des investisseurs individuels, les institutionnels ne le font pas pour des raisons fiscales mais pour des questions d’apparence Il s’agit là de ce qu’on appelle de l’habillage de bilan ou de comptes. Ce "window dressing" consiste, pour un gérant, à embellir son portefeuille afin de ne pas y faire apparaître les mauvaises performances réalisées au cours de l’année écoulée, car cela ferait mauvais effet vis-à-vis de leurs potentiels clients. Ils vendent donc des titres en pertes le jour où la composition du portefeuille est arrêtée, et achètent par ailleurs des titres ayant surperformé le marché qu’ils détiennent souvent déjà.

La revanche des small caps

Dans Challenges, l'économiste Mickaël Mangot avait par exemple constaté une nette surperformance des petites capitalisations en janvier dans 6 pays développés ainsi que les marchés émergents sur la période 1997-2013. La France était le pays où cet écart était le plus significatif, avec +3,7% en moyenne pour les "small caps" contre +0,3% pour les grosses capitalisations. Aux Etats-Unis, cet écart était beaucoup plus faible: +0,4% pour les petites valeurs contre +0,1% pour les grosses.

On évoque aussi parfois un "effet janvier" plus global sur les marchés. Par exemple aux Etats-Unis, sur une longue période, les actions du S&P 500 auraient tendance à augmenter en janvier plus souvent que les autres mois de l'année. Mais tout dépend de la période étudiée. Si on se fie au calculateur du site Moneychimp par exemple, le S&P 500 enregistre une progression près de 60% du temps en janvier (pour la période 1950-2022), pour une hausse moyenne de 0,85%.

Et dans une récente publication, John Plassard rappelle que depuis 1993, il y a eu 17 mois de janvier haussiers et 13 mois de janvier baissiers. Depuis 2009, l'écart est plus faible entre les hausses (8) et les baisses (6).

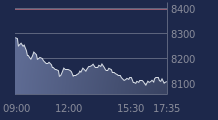

Et cette année pour la France? Depuis le début d'année, le CAC 40 affichait ce vendredi vers 15h30 une performance positive de +5,27%, contre +3,30% pour l'indice CAC Mid&Small qui a particulièrement souffert en 2022 avec une baisse de 13,9%. Le recul avait même atteint 24,8% pour l'ensemble des valeurs évoluant sur Euronext Growth, le compartiment phare des petites et moyennes capitalisations.