(BFM Bourse) - L'entreprise s'envole en Bourse ce mercredi après avoir noué une coentreprise avec la société chinoise Aika, ce qui devrait assez vite générer du cash.

La vie des petites capitalisations à la Bourse de Paris est parsemée de grands rodéos boursiers. Le spécialiste de la nutrition de santé et des compléments alimentaires Valbiotis (21,3 millions d'euros de capitalisation boursière) en sait quelque chose.

Cette société a développé des produits issus des plantes pour, notamment, réduire la pression artérielle et les risques cardio-vasculaires, et améliorer le confort de vie quotidien (sommeil, fatigue, gestion de l'humeur, immunité, etc…).

En juin 2024, l'entreprise avait subi un lourd revers après que Nestlé Health Science, une division de Nestlé, a mis un terme à son contrat de licence et d'approvisionnement portant sur Totum-63, complément alimentaire de Valbiotis destiné à prévenir le diabète. L'action avait plongé de plus de 43,2% sur une seule séance.

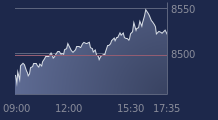

Ce mardi 18 novembre, l'action Valbiotis bondit cette fois de 49,4% vers 16h, naviguant totalement à contre-courant de la Bourse de Paris, le CAC 40 perdant 2% au même moment.

L'envolée du titre survient après que le groupe a annoncé un important partenariat avec le groupe chinois Aika.

>> Accédez à nos analyses graphiques exclusives, et entrez dans la confidence du Portefeuille Trading

Apport d'actifs contre apport de cash

Les deux groupes vont créer une coentreprise détenue à 49% par le groupe français et à 51% par la société chinoise, avec des premiers revenus attendus en 2026.

Cette coentreprise visera plusieurs marchés à savoir la Chine, Hong-Kong, Macao, le Vietnam, l'Indonésie, le Japon, Taïwan et Singapour, avec une possible extension vers la Corée du Sud, la Malaisie, les Philippines, la Thaïlande, le Bruneï, le Laos et le Cambodge.

Valbiotis apportera à cette coentreprise deux licences sur ses brevets et marques exclusives sur les territoires de l'accord tandis qu'Aika apportera une trésorerie de 3 millions d'euros à la création de la société ainsi qu'un financement additionnel en compte courant (sans accès au capital) de 2 millions d'euros.

"La commercialisation débutera par les trois produits de la gamme Pro, ValbiotisPRO Cholestérol (Lipidrive), Valbiotis Santé métabolique (Totum-63), Valbiotis Cardio-circulation (Tensodrive) et dans un second temps Totum-448 (Stéadrive), actuellement en cours de développement clinique", a expliqué l'entreprise dans un communiqué.

Basée à Hangzhou en Chine, la coentreprise bénéficiera d’un approvisionnement exclusif de Valbiotis, qui lui revendra ses produits assortis d’une majoration, explique encore le groupe.

Valbiotis participera également, aux côtés d’Aika, à la définition et à l’adaptation du portefeuille produits de la coentreprise aux spécificités des différents territoires.

Un "accès rapide" et bientôt générateur de trésorerie

"L’objectif de cet accord est de pénétrer rapidement le marché asiatique des compléments alimentaires et de s’inscrire dans une stratégie long terme avec un acteur doté d’une forte expertise et engagé", observe Allinvest Securities.

"Ce partenariat devrait être salué par le marché, qui attend depuis la rupture avec Nestlé Health Science, un nouvel accord à l’international. Ce format permet également un accès rapide au marché et offre l’avantage de s’appuyer sur un acteur expert, profondément engagé dans la distribution de produits de santé à base de végétaux et dans la prévention", ajoute le bureau d'études.

Allinvest Securities souligne sur ce point, qu'Aika a été valorisé à plus de 750 millions d'euros lors de sa dernière opération de capital en 2017.

"Le groupe opère dans le crédit automobile et dans la distribution de produits de grande consommation — cosmétiques, dermocosmétiques et alimentaires — aussi bien via le commerce électronique transfrontalier que par les circuits de distribution traditionnels", rappelle encore le bureau d'études.

"Cet accord représente un catalyseur important pour le titre Valbiotis et pourrait être rapidement générateur de trésorerie pour la société qui consolidera cette joint-venture (coentreprise, NDLR) par mise en équivalence", explique de son côté TP ICAP Midcap.

Le bureau d'études a confirmé son conseil à l'achat et son objectif de cours sur le titre de 2,3 euros tout en prévenant qu'il réviserait toutefois prochainement ses estimations sur le groupe.

Recevez toutes les infos sur VALBIOTIS en temps réel :

Par « push » sur votre mobile grâce à l’application BFM Bourse

Par email