par Yann Le Guernigou

PARIS (Reuters) - Ebranlée par une perte de trading record, la Société générale a lancé lundi une augmentation de capital de 5,5 milliards d'euros pour consolider sa solidité financière en concédant une forte décote à des marchés actuellement peu favorables aux valeurs bancaires.

Elle a exposé dans le même temps des objectifs pour la période 2008-2010 à peine moins ambitieux que ceux de la période récente et qui reposent sur un modèle inchangé, à savoir une croissance reposant prioritairement sur la banque de détail à l'étranger, les services financiers spécialisés et la gestion d'actifs/banque privée.

La banque prévoit ainsi que ceux-ci représenteront 43% de ses actifs pondérés à fin 2010 contre 35% à fin 2007.

Dévoilée fin janvier, l'augmentation de capital a été décidée après l'annonce d'une perte record de 4,9 milliards d'euros sur des transactions frauduleuses imputées au trader Jérôme Kerviel, et de nouvelles dépréciations d'actifs liées à la crise des marchés du crédit.

Celles-ci auront totalisé 2,6 milliards d'euros l'an passé. En intégrant l'impact de la fraude, le bénéfice net, part du groupe, de l'exercice passé s'est élevé à 947 millions d'euros, contre 5,22 milliards en 2006.

Il se situe au-dessus de la fourchette de 600 à 800 millions d'euros annoncée le 24 janvier, la Société générale ayant, conformément aux normes comptables IFRS, procédé à une dévaluation du coût de sa dette, pour un impact (avant impôt) de 242 millions d'euros, tenant compte de son prix de marché.

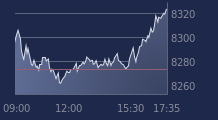

Le prix de l'augmentation de capital a été fixé à 47,50 euros, soit une décote de 38,9% par rapport au cours de l'action Société générale vendredi en clôture et de 37,4% par rapport à celui du 24 janvier, jour de l'annonce de la perte de trading.

MARCHÉ DIFFICILE

La décote est nettement supérieure aux attentes, qui portaient sur un maximum de 30%, et s'explique par le souci d'assurer le succès de l'opération dans un marché difficile pour les valeurs financières, a déclaré un responsable de la banque.

Elle tient sans doute aussi aux conditions mises par le syndicat bancaire qui a accepté d'en assurer la bonne fin.

"Le prix est très bas. Les retours de marché n'ont pas dû être très encourageants. Comme ils ne peuvent pas rater l'opération, ils ont décidé de frapper très bas", a estimé Pierre Flabbée, analyste chez Landsbanki Kepler.

"Le prix est une grande surprise. C'est sûrement pour éviter que les banques qui garantissent ne soient collées. En tout cas, cela a contribué à la faiblesse des marchés ce matin", a renchéri David Thébault, responsable sales trading dérivés du courtier Global Equities.

La Société générale fait valoir que ses actionnaires, disposant de droits préférentiels de souscription, ne seront pas lésés. Quatre droits permettront de souscrire une action nouvelle à compter du 21 février, date de la publication des comptes 2007 définitifs de la banque, et jusqu'au 29 février.

S'ils décident de ne pas souscrire, et donc d'être dilués, ils empocheront le produit de la vente des droits, dont la valeur théorique unitaire est de 5,86 euros, selon la banque.

Sur cette base, le prix théorique des actions nouvelles se situe à 70,96 euros. Au total, 116,65 millions de titres doivent être créés, ce qui permettra d'augmenter de 20% le capital existant.

MODÈLE INCHANGÉ

L'opération doit permettre de porter à 8% le ratio de solvabilité (tier 1) de la banque, qui était tombé à 6,6% fin 2007.

En Bourse de Paris, l'action Société générale a fini en baisse de 4,03% à 74,09 euros, sous-performant l'indice DJ Stoxx des banques européennes qui a reculé de 2,11%.

Alors que les spéculations sur sa capacité à rester indépendante se multiplient depuis l'annonce de la perte, une source proche du dossier a laissé entendre que BNP Paribas, qui avait déclaré récemment réfléchir à l'opportunité d'une offre sur sa vieille rivale, n'entendait pas se lancer dans une bataille boursière.

La Société générale, qui juge qu'elle a été victime d'un incident isolé, a indiqué clairement pour sa part qu'elle n'entendait pas changer de modèle de développement.

Elle attend que celui-ci continue d'être alimenté par la forte génération de capital issue de son activité de détail en France mais surtout de sa banque de financement et d'investissement (BFI) une fois la parenthèse de la crise financière refermée.

Elle prévient que le premier semestre 2008 de cette dernière devrait être "une période de transition", le temps de renforcer les procédures de contrôle des risques opérationnels, notamment le dispositif anti-fraude dans les salles de marché.

La banque vise pour 2006-2010 sur une progression annuelle moyenne de 5% à 10% des revenus de sa BFI, qui devraient ainsi atteindre neuf milliards d'euros en fin de période.

Elle mise aussi sur un "programme d'efficacité opérationnelle" initié l'été dernier et lancé fin 2007 pour dégager un milliard d'euros de résultat brut d'exploitation supplémentaire à cette même échéance.

Au total, la banque table sur un rendement des fonds propres compris entre 19% et 20% en 2009, soit à peine moins que les 20% de moyenne de cycle retenus pour la période récente.

avec Tim Hepher et Nicolas Rialan

Copyright (C) 2007-2008 Reuters

Recevez toutes les infos sur SOCIETE GENERALE en temps réel :

Par « push » sur votre mobile grâce à l’application BFM Bourse

Par email