par Pascale Denis

PARIS (Reuters) - Interparfums, dont la rentabilité opérationnelle a reculé en 2014 pour cause d'investissements publicitaires accrus, dispose d'une importante marge de manoeuvre pour réaliser des acquisitions très attendues par le marché.

Le concepteur de parfums sous licence pour Montblanc (groupe Richemont), Jimmy Choo ou Lanvin a vu sa marge opérationnelle 2014 fortement baisser (à 10,6% contre 14,9%), après avoir alloué 20% de son chiffre d'affaires à ses dépenses publicitaires.

N'ayant pas modifié sa structure de coûts après la reprise de sa licence par Burberry, Interparfums voit aussi sa rentabilité souffrir d'une perte de chiffre d'affaires qui dépassait les 230 millions d'euros en 2012.

Mais le groupe dispose d'une importante trésorerie nette (225 millions d'euros) pour des acquisitions annoncées de longue date par son PDG Philippe Benacin, qui permettraient à l'entreprise de mieux amortir sa structure de coûts.

Le PDG, qui avait évoqué en début d'année de possibles acquisitions dans le courant du premier trimestre, s'est refusé à tout commentaire mercredi, alors que nombre d'observateurs prêtent à l'américain Procter & Gamble l'intention de céder certaines licences comme Rochas, Lacoste ou Escada.

Les analystes de Kepler Cheuvreux ont relevé leur objectif de cours à 33,00 euros sur la valeur mercredi, dans la perspective de possibles acquisitions de licences "qui auraient un impact significatif sur le profil et les perspectives du groupe".

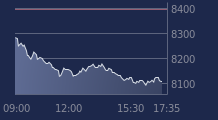

Ce relèvement dope le titre, qui avance de 1,66% à 29,40 euros à la Bourse de Paris vers 15h00, après avoir touché un plus haut depuis plus d'un an à 29,47 euros.

Depuis début janvier, il enregistre une progression de près de 30%.

Pour 2015, Interparfums anticipe une progression de sa rentabilité opérationnelle aux environs de 11% à 12%.

"L'activité constatée sur les deux premiers mois de l'exercice 2015 et le niveau actuel du carnet de commandes confortent notre optimisme pour cette année", affirme Philippe Benacin.

Les ventes devraient notamment être portées par deux gros lancements chez Boucheron et Jimmy Choo, tandis que celles de Karl Lagerfeld, qui n'ont pas été à la hauteur des attentes, devraient rester stables.

Interparfums a bouclé l'exercice 2014 - première année complète dans son nouveau périmètre - sur un résultat opérationnel de 31,5 millions d'euros, contre 52,2 millions en 2013 (qui comprenait un trimestre de résultats de Burberry).

Il avait déjà fait état d'une solide croissance organique de son chiffre d'affaires en 2014 (+19% à 297 millions d'euros) et avait revu à la hausse sa prévision pour 2015 à la faveur de la baisse de l'euro face au dollar.

Le résultat net part du groupe 2014 ressort à 23,2 millions d'euros contre 34,8 millions un an plus tôt, pour une rentabilité nette en recul à 7,8% contre 9,9%.

(Edité par Matthieu Protard)

Copyright © 2015 Thomson Reuters

Recevez toutes les infos sur INTERPARFUMS en temps réel :

Par « push » sur votre mobile grâce à l’application BFM Bourse

Par email