Les 10 atouts du titre Alcatel-Lucent :

Alcatel-Lucent est une belle opportunité d'investissement car tout semble converger pour que le

groupe en 2010 retrouve la rentabilité et confirme un certain leadership technologique.

1) Ben Verwaayen le nouveau DG de Alcatel-Lucent depuis sept 2008 est reconnu pour son expertise des

télécoms. Il connait aussi bien les équipementiers que les opérateurs.

Il a la réputation d'être sérieux, réglo, brillant. Il parle 4 langues dont le français et une

stature internationale.

D'abord chez ITT ou il accède au poste de DG.

De 1988 à 1997 il est DG de l'opérateur Néerlandais KPN.

Il sera vice président de Lucent technologie aux EU de 1997 à 2001.

De 2002 à 2008 il a été DG de British Telecom. Son action chez BT lui a forgé une réputation de

stratège à la city. En 6 ans il a redressé l'entreprise et en a fait un des leader de

l'internet Britannique.

Ben Verwaayen fin 2008 : "Notre plan est prudent mais nous préférons donner des prévisions que

nous pouvons respecter."

Le départ fin 2008 du tandem S.Tchuruk / P. Russo semblait indispensable. Ils avaient perdu la

confiance de tous et n'avaient pas de vision stratégique claire.

L'ambiance chez Alcatel-Lucent semble aujourd'hui pacifiée et studieuse.

Le DG de Huawei France le dit lui même : " On les sent fiers de leur entreprise, "agressifs sur

le terrain."

2) Alcatel-Lucent sur 2009 devrait arriver à réduire ses coûts de 750ME (objectif atteint à 80%

à fin sept) et être à un ROP équilibré en 2009. Début novembre la direction a confirmée cet

objectif et se fixe le même pour 2010 (avec une légère progression du CA), soit une MOP positive

de 750 M€ en 2010. Donc la MOP devrait être de 0,32€ par titre en 2010. En appliquant un

multiple de 10 le cours ressort à 3,2€. Un retour à la normale étant prévu pour 2011 avec une

marge opérationnelle de 7,5% soit 0,50€ par action. La MOP normalisée dans le secteur se situe

à 7,5%.

En décembre 2008 le nouveau Directeur Financier paul Tufano nous disait : " Nous voulons générer

un flux de trésorerie positif en 2009, mais ce sera très difficile." ... et bien c'est fait sur

T3 - 2009 avec 362M€ de flux de trésorerie libre ! ... et ce serait également en bonne voie pour

T4.

Le groupe est en train de renouer avec la rentabilité.

Le bilan est aujourd'hui solide grâce à la cession de la participation dans Thales (20,8% du

capital) qui à permis d'encaisser 1566 M€, celle de Dunkermotoren (moteurs électriques) 145

M€ (finalisation au 31/12/09) et grâce à l'émission de 1MD€ d'océane en septembre 2009.

3) Le 09/12/2009, le Crédit Suisse après une rencontre avec le management déclare que "la

direction est confiante et qu'elle confirme sa projection de CA et de marges pour 2010. Une

légère reprise se profil pour 2010." objectif de cours : 3€.

JP Morgan le 7/12/09 : avis surpondéré maintenu objectif 3,50€

Merril Lynch le 04/11/09 : Estimation de bénéfices remontée, opportunité d'achat objectif

3,50€

4) Un meilleur contrôle du capital paraît indispensable. Un actionnariat aussi dispersé pour une

société recelant autant de technologie et stratégiquement aussi importante pour des pays comme

les USA et/ou la France n'est pas concevable. Un actionnariat solide doit se mettre en place assez

rapidement car la société est en ce moment beaucoup trop vulnérable à l'entrée d'un

actionnaire non désiré.

5) La téléphonie fait partie des secteurs épargnés par la crise. Le succès de l'iphone l'a

prouvé. Les consommateurs sont avides de communication et d'internet mobile. L'iphone menace de

faire craquer les réseaux de tous les plus grands opérateurs de téléphonie, reconnaissent en

privée depuis des mois de nombreux groupes de télécom. Le weekend dernier ATT a cessé, sans

donner de raison officielle, de vendre l'iphone à new york. Les opérateurs sont aujourd’hui

pris au piège face aux investissements nécessaires pour supporter l'explosion du trafic. Les

réseaux des opérateurs sont mis à mal par l'expansion des smartphones très gourmands en

capacités de transports de données.

L'opérateur britannique O2, filiale de Téléfonica, vient de rencontrer de nouveaux problèmes de

surcharge du réseau urbain à Londres.

Cela ouvre de belles perspectives à Alcatel-Lucent.

6) Alcatel-Lucent en matière de réseau mobile de 4G a arbitré en faveur de la technologie LTE

(technologie haut débit mobile de nouvelle génération = Long Term Evolution). Une décision

récompensée en février 2009 par un beau contrat avec Verizon. Alcatel-Lucent a également obtenu

une validation de sa technologie avec AT&T (1er opérateur américain), une référence de premier

ordre.

Alcatel-Lucent après avoir réussi son acquisition de Telemetra semble même susciter l'irritation

de Cisco et Juniper .

La société compte à ce jour 19 opérateurs en essaies LTE : Telefonica, Bouygues, Singapore

Telecom, France Telecom Orange...

La technologie LTE devrait s'imposer comme le standard des réseaux de téléphonie mobile et la

saturation des réseaux pourrait accélérer son développement. Nous évoluons rapidement vers

l'internet mobile. Alcatel-Lucent semble bien positionné pour tirer profit du développement de la

4G.

7) Le groupe dispose d'une avance technologique indéniable pour l'IP (voix via internet

protocol), mais aussi l'accès Broadband fixe et l'optique.

Au troisième trimestre 2009 Alcatel-Lucent, grâce a une progression d'activité de 4%, est devenu

numéro 2 Mondial des routeurs IP avec 20,5% de part de marché. La téléphonie IP revient en force

et Alcatel-Lucent devrait profiter de son avance technologique. En France Free Mobile a indiqué

qu'il offrirait de la voix sur IP et Bouygues compte lancer cette offre dès 2010. Telefonica vient

de racheter courant décembre Jajah, Google en novembre a racheté Gizmo5.

8) Le 14/09/09 la justice américaine a reconnu Microsoft coupable d'avoir violé des brevets

d'Alcatel-Lucent dans son application Outlook mais demande un recalcul du dédommagement évalué

à 240M€. Même si ce chiffre est revu à la baisse il s'agira d'une entrée d'argent

d'environ 200M€ qui ne sera pas neutre dans les comptes 2010.

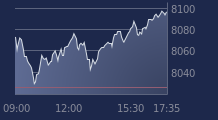

9) AT : La formation graphique du marteau inversé qui intervient après une tendance baissière

entraîne souvent une reprise haussière d'un titre. La première résistance étant à 2,75€ (ou

4 $) et la suivante à 3€.

L'indicateur RSI 14 sur ses plus bas historiques tend à conforter ce schéma de reprise du titre.

10) Alcatel-Lucent pourrait profiter de la rotation sectorielle car les gérants fin 2009 ont

surtout "joué" les cycliques.

Pourquoi en 2 fois ?? Une fois c'est pas suffisant ??

Et pourquoi pas 10 fois puisqu'il y a 10 raisons ??

Tu viens d'atterrir ??

Retournes donc dans ton ancienne planète.

Analyse fondamentale de long terme valable sur 1 ou 2 ans. Et d'ici là il y aura beaucoup de

variations sur le marché. Qui sait où sera le marché en 2 011 ??

11 ème atout et pas le moindre :

Depuis 2006 les déficits fiscaux reportables cumulés d'Alcatel Lucent approchent les 8 781M€.

L'économie d'impôts, en retenant un taux d'is Théorique de 30%, représente ainsi 2634M€ !

càd 1,14€ par action !

Cela veut dire que la société ne paiera pas d'IS pendant au moins 5 ans.

citrusa écrit : 11 ème atout et pas le moindre :

Depuis 2006 les déficits fiscaux reportables cumulés d'Alcatel Lucent approchent les 8 781M€.

L'économie d'impôts, en retenant un taux d'is Théorique de 30%, représente ainsi 2634M€ !

càd 1,14€ par action !

Cela veut dire que la société ne paiera pas d'IS pendant au moins 5 ans.

D'ici 5 ans, on sera tous morts !!!