par Pascale Denis et Dominique Vidalon

PARIS (Reuters) - Rémy Cointreau, qui a vu son résultat opérationnel bondir de 31% au premier semestre 2011-2012, entend bien ajouter une nouvelle marque à son portefeuille de spiritueux.

Le numéro deux français du secteur, qui s'est fortement désendetté grâce à la cession de ses champagnes en juin dernier, peut aujourd'hui partir à l'offensive, même si les cibles sont rares et chères.

"Nous avons la capacité d'investir de 500 à 800 millions d'euros dans une ou deux marques", a déclaré à Reuters son directeur général, Jean-Marie Laborde, en marge d'une conférence consacrée aux résultats semestriels du groupe.

Le propriétaire du cognac Rémy Martin, de la liqueur Cointreau et du rhum Mount Gay, continue de privilégier la croissance interne, mais serait vivement intéressé par un whisky haut de gamme, un baiju (alcool blanc) chinois, voire par une liqueur.

Le groupe, qui a annoncé lundi soir la mise en oeuvre d'un programme de rachats d'actions, pourrait d'ailleurs utiliser les titres rachetés en paiement d'une acquisition.

Récoltant les fruits de sa stratégie de montée en gamme dans le cognac, qui pèse pour 60% de ses ventes et 80% de sa rentabilité, Rémy a vu son résultat opérationnel courant atteindre 106,2 millions d'euros (+27,3% en données publiées) au premier semestre, dépassant les 101 millions attendus par les analystes.

Sa marge a gagné près de trois points à 22,4%, portée par celle de Rémy Martin, qui a grimpé de plus de trois points et dépassé pour la première fois la barre des 30%, à 32%.

Fort de cette performance, il dit anticiper une hausse "sensible" des résultats de son exercice annuel clos à la fin mars 2012.

Malgré le ralentissement des économies matures et "la faible visibilité sur la reprise", Jean-Marie Laborde a précisé "ne pas avoir réellement d'inquiétudes pour les mois à venir", notamment grâce à la forte diversification géographique du groupe.

L'ASIE S'ENTICHE DU HAUT DE GAMME

Comme son concurrent Pernod Ricard, Rémy récolte les fruits de sa stratégie de montée en gamme, qui permet un effet "mix" et prix supérieur à l'effet volume sur le chiffre d'affaires.

Rémy profite d'une demande de cognac véritablement explosive en Asie (62% des ventes de Rémy Martin), principalement en Chine, où la clientèle se rue sur les eaux-de-vie haut de gamme. Les qualités supérieures, débutant à 120 euros la bouteille pour des variétés "XO" (extra-old) et pouvant dépasser les 2.000 euros, comptent pour la moitié des ventes réalisées dans le pays.

Sur le marché américain, tout aussi stratégique pour Rémy, surtout pour le rhum et les liqueurs, les tendances sont "très positives", et les prix devraient y être relevés de façon "plus agressive", a indiqué le directeur général.

Dans les liqueurs et spiritueux, qui ont renoué avec la croissance au premier semestre après avoir été très touchés l'an dernier par la chute des ventes du brandy grec Metaxa, le résultat opérationnel progresse de 10,5% en données organiques à 24,1 millions d'euros, et la marge s'améliore légèrement à 21,8% (contre 21% un an plus tôt).

Grâce à la cession de ses champagnes Piper-Heidsieck et Charles Heidsieck au groupe familial EPI (Bonpoint, Weston, Michel Perry) pour une valeur d'entreprise de 412 millions d'euros en juin, Rémy a ramené sa dette nette à 114 millions d'euros (contre 328,9 millions en mars 2011).

Son ratio de dette nette sur Ebitda est ainsi abaissé à 1,06 à fin septembre 2011, contre 2,19 à fin mars 2011.

Le résultat net s'inscrit à 47,5 millions d'euros, contre 14,1 millions en 2010. Hors éléments exceptionnels (charge sur le Metaxa), il ressort à 61,5 millions, en hausse de 21,5%.

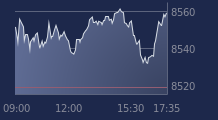

Ces chiffres ont été salués en Bourse, où le titre s'adjuge 2,9% à 61,92 euros à 13h30, signant la troisième plus forte progression de l'indice SBF 120 (+0,4%).

La valeur, qui gagne 16% depuis début janvier, affiche les multiples de valorisation parmi les plus élevés du secteur, ressortant à près de 19 fois les bénéfices estimés pour 2012, contre 14 fois pour ses deux grands concurrents, le britannique Diageo, numéro un mondial, et le français Pernod Ricard, numéro deux.

Edité par Marc Angrand

Copyright © 2011 Thomson Reuters

Recevez toutes les infos sur REMY COINTREAU en temps réel :

Par « push » sur votre mobile grâce à l’application BFM Bourse

Par email